税理士の伴

@ban_tax240です。

お金が動くところには税金がかかります。

土地や建物を売ったときも例外ではありません。

ところがどっこい。

マイホームを売ったときには税金がかからなくなる特例があるんです。

今回は

知らないとめっちゃ損する!

マイホームを売ったときのスーパー特例『3,000万円特別控除』が使えるケース、使えないケース

についてお話します。

どんな特例?

特例を使わないとどうなるか

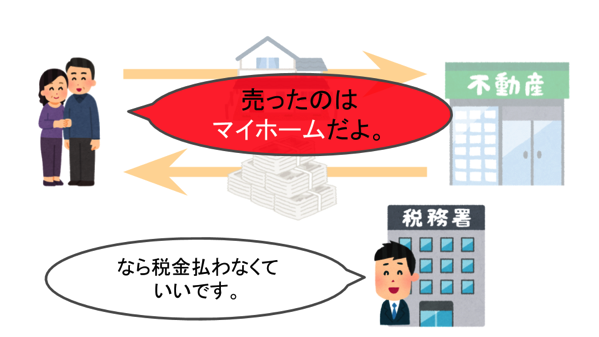

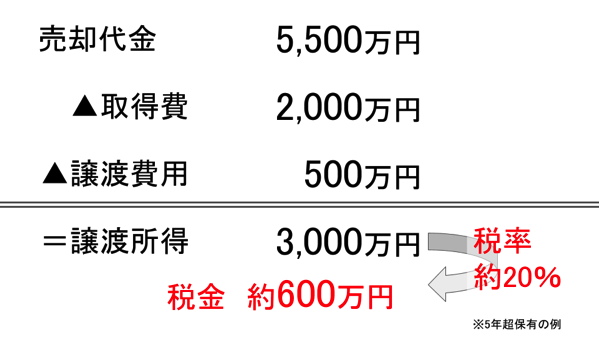

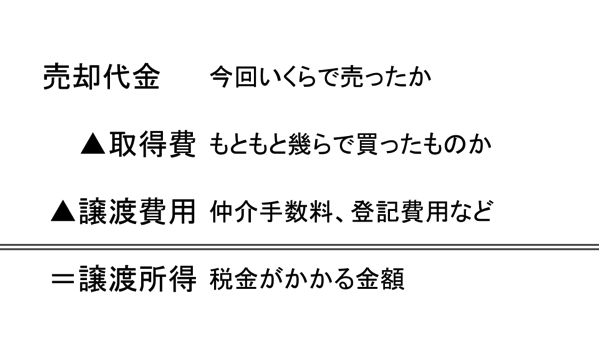

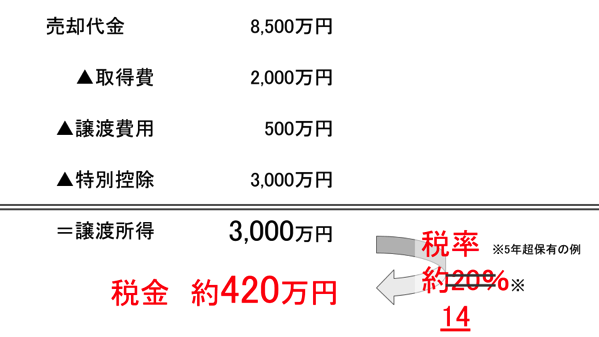

土地建物を売ったときの税金は、次のとおり計算します。

【売却代金ー取得費ー譲渡費用(=譲渡所得)】✕税率

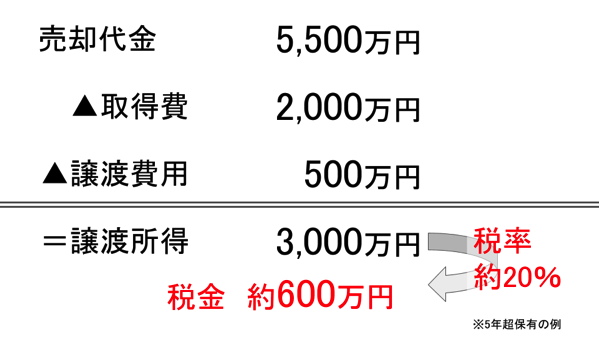

具体的な金額で説明します。

譲渡所得というのは、ざっくりいうと「利益」のことです。

この金額に対して、一定割合で税金がかかるわけです。

特例を使うとどうなるか

3,000万円の特別控除

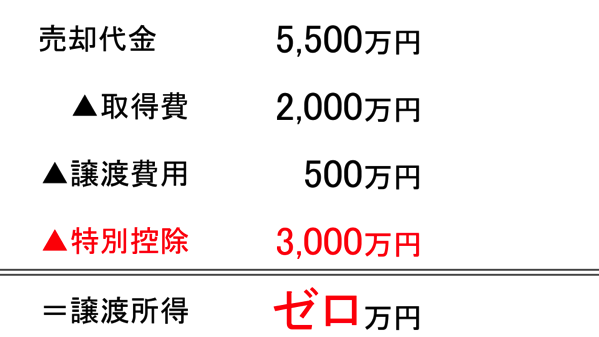

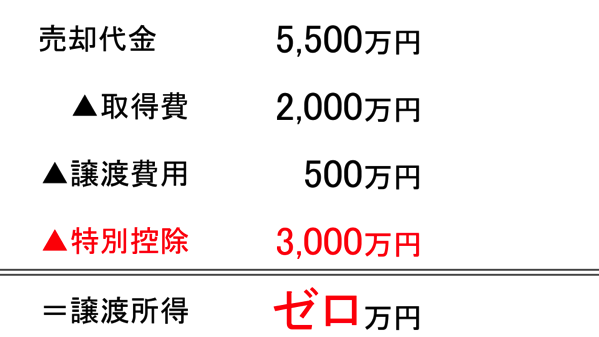

上記の例でマイホームの3,000万円控除特例を使うと、計算式が次のように変わります。

特例を使わない場合との違いは、特別控除と言われるものの有無です。

マイホーム特例は、利益から最大3,000万円を引くことが出来るという制度です。

つまり、

利益が3,000万円以下であれば税金がかからないということです。

特別控除がなかった場合の

税金600万円がゼロになるんですよ。

すごくないですか?

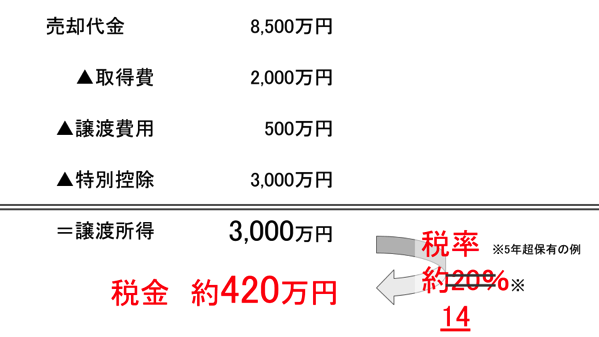

軽減税率

もう一つ特例があります。

それは、売ったマイホームが10年を越えて住んでいたものである場合に使える軽減税率です。

利益の金額が3,000万円を越えてしまった場合、税金が発生します。

10年を越えて住んでいた場合には、このときに使われる税率が低くなるのです。

なお、3,000万円を引いた後の利益が6,000万円を超える場合には、計算方法が変わります。

どんな場合に使える特例か

具体的には、次のような不動産を売った場合に使うことが出来る特例です。

- 現に居住している不動産

- 以前居住していた不動産(居住しなくなってから3年以内)

- 災害などで滅失した居住用の不動産(居住しなくなってから3年以内)

- 住んでいた住宅を取り壊した後の土地(取り壊しから1年以内)

なお、次のような不動産には適用されません。

- この特例を利用することだけを目的として入居した家屋

- 一時的な目的で入居した家屋(新築期間中だけの仮住まいなど)

- 趣味や娯楽のために所有する家屋(別荘など)

注意点

確定申告が必要です

この特例は、税務署に対して「売ったのはマイホームだよ」と宣言しなければ使えません。

その宣言は、売った年の翌年3月15日までに

確定申告書を税務署に提出することにより行います。

黙ってても勝手に特例が使えるわけではありませんので、ご注意を。

夫婦間、親子間などの売買は特例ナシ

この特例は、他人同士での売買を基本にしています。

したがって、

次のような間柄での売買には適用がされません。

- 夫婦間

- 親子間

- 生計を一にする親族(祖父母、孫、兄弟、おじおば など)間

- 売った後に、売った家で同居する親族間

- 同族会社とそのオーナー間

まとめ

マイホームを売ったときのスーパー特例

『3,000万円特別控除』が使えるケース、使えないケースをご紹介しました。

特例を使うつもりで売ったのに、実は特例が使えないケースだった!

なんてことでは目も当てられません。

売買契約の

前に税理士や税務署へ相談しておくことをオススメします!

この記事を書いたひと

-

伴 洋太郎(ばん ようたろう)税理士

-

BANZAI税理士事務所 代表税理士。1級ファイナンシャル・プランニング技能士。1982年6月21日生まれ。個人事業主、フリーランス、小規模法人の税務が得意で、一般の方向けにやさしい解説記事を書けるのが強み。詳しいプロフィールはこちら。

ところがどっこい。

マイホームを売ったときには税金がかからなくなる特例があるんです。

ところがどっこい。

マイホームを売ったときには税金がかからなくなる特例があるんです。

今回は

知らないとめっちゃ損する!

マイホームを売ったときのスーパー特例『3,000万円特別控除』が使えるケース、使えないケース

についてお話します。

今回は

知らないとめっちゃ損する!

マイホームを売ったときのスーパー特例『3,000万円特別控除』が使えるケース、使えないケース

についてお話します。

具体的な金額で説明します。

具体的な金額で説明します。

譲渡所得というのは、ざっくりいうと「利益」のことです。

この金額に対して、一定割合で税金がかかるわけです。

譲渡所得というのは、ざっくりいうと「利益」のことです。

この金額に対して、一定割合で税金がかかるわけです。

特例を使わない場合との違いは、特別控除と言われるものの有無です。

マイホーム特例は、利益から最大3,000万円を引くことが出来るという制度です。

つまり、利益が3,000万円以下であれば税金がかからないということです。

特別控除がなかった場合の税金600万円がゼロになるんですよ。

すごくないですか?

特例を使わない場合との違いは、特別控除と言われるものの有無です。

マイホーム特例は、利益から最大3,000万円を引くことが出来るという制度です。

つまり、利益が3,000万円以下であれば税金がかからないということです。

特別控除がなかった場合の税金600万円がゼロになるんですよ。

すごくないですか?

なお、3,000万円を引いた後の利益が6,000万円を超える場合には、計算方法が変わります。

なお、3,000万円を引いた後の利益が6,000万円を超える場合には、計算方法が変わります。